Текущие задачи индустрии

За последние несколько лет среди основных целей практически любого банка лидировали состояние роста и расширение бизнеса. Задачи управления рисками во многих случаях отходили на второй план и, по сути, явились контрольно-пропускным пунктом к падению крупных финансовых институтов. Доминирующие стратегии роста оказались крайне неудачными. Рискованные состояния бизнеса, которые всегда рассматривались чрезвычайно пессимистично, оказались на деле весьма значительными и разрушительными.

В недавнем обзоре крупных мировых банков компании Ernst & Young почти 90% опрашиваемых отметили в качестве решающих задач текущего финансового кризиса именно управление в целях повышения ликвидности, а не только повышения доходности или роста компании.

В большинстве случаев проблемой явилось не отсутствие риск-анализа. Инструменты и исторический опыт уже повлияли на наличие отделов по управлению рисками практически во всех финансовых организациях. Однако большинство из них не акцентировались на информации, сформированной этими отделами, и не выводили задачи риск-менеджмента в приоритет, интегрируя тем самым риски с каждой процедурой принятия решения. Риск-метрики не были широко применены в кредитных или операционных решениях, составных элементах компенсационного плана или в оценке финансовых результатов.

В статье «Признания Риск-менеджера» один из риск-менеджеров подытожил данную ситуацию следующим образом: «В основе всего этого, однако, был – и все еще есть – весьма укоренившийся недостаток в процессе принятия решений. В отличие от закона, где две стороны дают равнопротивоположный аргумент, который потом справедливо оценивается, в банках всегда есть склонность к одной стороне аргумента. Бизнес был более сосредоточен на получении одобрения зачастую сомнительных сделок, нежели на идентификации рисков. Это делало достаточно трудным процесс препятствования свершению сделок. Если риск-менеджер говорил «нет», он немедленно натыкался на конфликт с бизнесом. Поэтому менеджер, оценивающий риски, склонялся к предоставлению презумпции невиновности, пользующимся его оценками».

В то время как ни одна из этих проблем не нова, только финансовый кризис поместил их в центр внимания. Более чем когда-либо компания Oracle сталкивается с потребностями повышения ликвидности бизнеса с корректировками на риски, как со стороны клиентов, так и регуляторов. Помимо того в обзоре Ernst & Young это было оценено как второй наиболее значимый императив после управления ликвидностью.

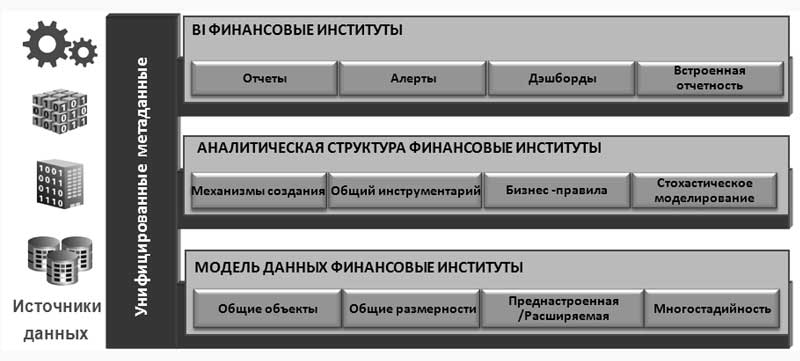

Рис. 4. Приложения Oracle OFSA для финансовых институтов

В то время как методики управления ликвидностью с корректировкой на риски уже давно известны, они все же не так широко распространены. Первая причина – несомненно, высокие операционные и организационные сложности в реализации таких проектов, включая огромные инфраструктуры, несопоставимые системы и фрагментированное принятие решений. Действительно, опрошенные компании Ernst & Young сообщают, что их финансовые системы и модули оценки рисков не синхронизированы. Необходимо постоянно определять, какая информация должна быть общей и как ее распределять в разрезе всей организации. Кроме того, технологии, позволяющие реализовать эти возможности, были труднодоступны и дорогостоящи. Однако все это быстро меняется, поскольку прогресс и в аппаратных средствах, и в программном обеспечении делает такую информацию более дешевой и быстро доступной.

Значительная история

Oracle имеет богатую историю развития аналитических решений для финансовой индустрии. Наш комплекс приложений Oracle Financial Services (OFSA) был первой системой, предложившей в одном пакете автоматизацию трансфертного ценообразования, планирование бухгалтерского баланса и управление качеством клиентского обслуживания.

Приобретения за последние несколько лет позволили еще более расширить линейку Oracle в направлении финансовой индустрии. Объединяясь с лидирующими в индустрии стратегическими компании, Oracle усиливает свои продуктовые предложения, ускоряет процессы совершенствования функционала, более быстро удовлетворяет клиентские требования и расширяет партнерские возможности.

С целью реализации стратегии по предоставлению рынку единого интегрированного решения Oracle объединил четыре ключевых направления (см. рис.4 ) в сфере аналитических приложений для автоматизации финансовых услуг.

Данный комплекс решений использует лучшие функциональные направления компании, передовую технологию базы данных и межплатформенного ПО. Для ведения бизнеса в совершенстве OFSA позволяет банкам применять информацию между различными функциональными областями, комбинировать управление рисками и эффективностью работы.

Искусство ведения бизнеса в финансовой индустрии

Способность принимать финансовый риск для получения доходов является первичной функцией финансовой индустрии. Взаимосвязь между рисками и управлением эффективностью – это основной принцип успеха и мы в данном случае создаем наше решение, полностью признавая необходимость данной интеграции. При этом мы позволяем клиентам выполнять новые типы анализа и вычислений. В нынешней постоянно меняющейся среде потребность в таком новом классе решений важна более чем когда-либо.

Рис. 5. Мастерство управления начинается на пересечении функциональных блоков

Унифицированная модель данных и архитектура приложений

Ключевым моментом нашей стратегии является предоставление клиентам комплекса приложений по управлению эффективностью, рисками и доходностью, построенных на основе единой модели данных. Эта стратегия объединяет вместе контент и оптимизированные структуры данных Oracle, PeopleSoft и решения Reveleus. Приложения получают исходные данные непосредственно из унифицированной модели. Модель данных и связанные приложения интегрированы с приложениями Oracle Hyperion Enterprise Performance Management и Oracle Business Intelligence.

Единая модель данных поставляется с ключевыми фактами, метриками и индикаторами, необходимыми для финансовых организаций. В дополнение к существующему охвату в моделях PeopleSoft, Oracle и Reveleus новая модель включает больше внебалансовых продуктов, а также продуктов рынков капитала; более развернутую модель клиента/контрагента и различные кредитные возможности. Также в нее включены ключевые метрики производительности для кредитных, рыночных и операционных рисков и индикаторы, необходимые для соответствия требованиям SOX, AML, KYC, MFID и Базеля II (см. рис.5 ).

Для соответствия множественным функциональным требованиям модель также более серьезно спроектирована технически. Отчетность предоставляется на основе агрегированных витрин с возможностью детализации до уровня транзакций. Возможности стохастического моделирования и детерминированная обработка обеспечивается посредством денормализованных sandbox-областей, оптимизированных для анализа. История же хранится в нормализованных предметных областях.

Рис. 6. Интегрированная архитектура – ключевой компонент для всех приложений

Единая платформа предоставляет возможности преобразования и агрегирования между различными областями, за счет чего время перемещения данных и обработки запросов будет полностью оптимизировано. Модель процессонезависима и может работать в связке с аналитическими приложениями других производителей. Кроме того, она полностью настроена для оптимальной работы и интеграции с приложениями Oracle OLTP. Это также полностью расширяемая под определенные требования банка модель, посредством единой логической модели данных, полностью соответствующей всем задачам финансовой индустрии (см. рис.6 ).

Как проиллюстрировано выше, Oracle использует объектные структуры при создании данного решения. Для предоставления рынку более мощного функционала с гораздо большей скоростью обработки информации общие объекты многократного использования применяются в разрезе всего решения. Например, при формировании розничных фондов используется единый механизм фондов, который формирует группы инструментов для использования в Базеле II, ALM, FTP и Экономическом капитале. Точно так же экономические сценарии, такие как допущения по предоплатам, определены в едином центре и используются всем решением. Среднесуточный остаток, используемый в решении для Базель II, в то же время используется в вычислениях доходности. Везде, где возможно, бизнес-логика проиллюстрирована примерами правил взаимодействия так, чтобы пользователи могли изменять вычисления в соответствии с конкретными требованиями бизнеса.

План действий для превосходного управления – функциональные плюсы

В дополнение к измененной архитектуре каждый из перепроектированных продуктов содержит существенные функциональные и технические улучшения. Удобства работы значительно усовершенствованы и стандартизированы в разрезе всего комплекса продуктов. Приложения объединили в себе новые уровни прозрачности и контроля данных, так же как и поддержки новых типов финансовых инструментов. Основные моменты по конкретным областям решения включают:

Oracle Financial Services Funds Transfer Pricing

- По расчету трансфертных цен для различных экзотических финансовых инструментов.

- Способность устанавливать трансфертные цены проактивно – для блокировки достаточной маржи – вместо того, чтобы проводить оценку постфактум.

- Усиление методов трансфертного ценообразования в целом.

- Возможность корректировки трансфертных цен.

- Интеграция с системой расчета трансфертных цен в режиме реального времени.

- Интеграция с ALM/BSP FTP для бизнес- прогнозов.

Oracle Financial Services Risk Based Pricing, Transfer Pricing Component

- Обеспечивает расчет трансфертных цен, отражающих текущее состояние рынка, в реальном времени, для поддержки кредитных сделок.

- Методологии ценообразования с учетом рисков используют методологии трансфертного ценообразования и допущения по предварительным платежам, заданные в Oracle Financial Services Funds Transfer Pricing.

Oracle Financial Services Profitability Management

- Качественная визуализация и встроенные механизмы контроля данных для генеалогических распределений.

- Визуализация потока распределений.

- Взаимозависимость распределений и возможность различать дебет и кредит в результатах.

- Способность легко отследить и проконтролировать сложную сеть взаимосвязей, присущих разнесениям.

- Улучшение механизма разнесений.

- Улучшение функциональности Table ID.

- Улучшение возможностей Lookup Table ID.

- Возможность разнесения на уровне узлов.

- Улучшение возможностей фильтрации.

- Фильтрация по атрибутам.

- Возможность фильтрации в выражениях формул по источникам и драйверам.

Hyperion Profitability and Cost Management

- Hyperion Profitability and Cost Management (HPCM) покрывает задачи ABC-разнесений. HPCM может работать с Oracle Financial Services Profitability Management для предоставления информации о нормах деятельности и агрегированных данных по затратам.

Oracle Financial Services Balance Sheet Planning

- Для расширения функциональности планирования баланса и чистой процентной маржи в перечисленных выше приложениях.

- Использование функциональности Hyperion Planning, включая OLAP и пользовательский интерфейс.

- Прогнозирование кэшфлоу с учетом трансфертных цен.

- Широкая поддержка балансовых и внебалансовых продуктов.

- Вычисления, специфичные для финансовых услуг (Средний ежедневный баланс, проценты, трансфертные издержки, процентные/трансфертные ставки и т.д.).

- Интеграция с модулем Capex и Workflow Planning.

- Масштабируемость.

Oracle Reveleus Asset Liability Management

- Совершенствование бизнес-логики, отражающей изменения на рынке, например, новые финансовые инструменты, новые типы деривативов.

- Дополнительные ключевые метрики, например, модифицированная дюрация, выпуклость.

- Улучшение функциональности для управления ликвидностью и получения дополнительных ALM-результатов.

- Усовершенствование ALM-отчетности посредством применения Oracle Business Intelligence Enterprise Edition (OBIEE).

- Улучшение возможностей определения временного горизонта модели /Оценки параметров.

- Прогнозирование в зависимости от ставки.

Oracle Reveleus ICAAP

- Предоставление функциональности для планирования капитала, что гарантирует банкам обладание адекватным значением капитала для соответствия текущим/будущим требованиям регуляторов, а также требованиям к экономическому капиталу под базовые и стресс сценарии.

- Обеспечение оптимального разнесения капитала и измерения эффективности с корректировкой на риск по всем линиям бизнеса и юридическим бизнес-единицам.

- Предоставление CFO и CRO полной картины о возможных рисках по компании в соответствии с требованиями Basel II и ICAAP.

Oracle Reveleus Economic Capital

- Применение данных о капитале в разрезе всей компании для оптимизации бизнес-результатов и акционерной стоимости

- Возможность установки уровня риска для определения аппетита к риску и разработки бизнес-плана, близкого к корпоративной стратегии.

- Улучшение возможностей управления капиталом и стратегическим планированием

- Оценка адекватности капитала с корректировкой на риск, рассчитываемого по Basel II и SR 99-18.

Oracle Reveleus Market Risk

- Полный обзор рисков и результатов с использованием измерения множества показателей, например, Value-at-Risk (VaR), Conditional Value-at-Risk (CVaR) и Component VaR в разрезе всех финансовых инструментов, включая сложные деривативы.

- Расширенные возможности моделирования, включая оценку инструмента, калибровку параметра и оценку корреляции.

- Интегрированные возможности стресс-тестирования, позволяющие компаниям проводить стресс-тестирование и бэк-тестирование для множества портфелей в едином решении.

- Новая функциональность BI для рыночных рисков, что позволяет финансовым институтам настраивать отчетность в соответствии с набором пользовательских требований к отчетности на всех уровнях организации.

Oracle Mantas Financial Crimes Management

- Интегрированные ключевые размерности, включая обнаружение, предотвращение, исследование и решение в разрезе множества каналов, линий бизнеса, юрисдикций и стадий жизненного цикла клиента.

- Предварительно сконфигурированная, индустриально-ориентированная библиотека сценариев по антиотмыванию средств.

- Поддержка множества методологий обнаружения, связанных с Link – анализом, классификацией документов (Text Mining) и анализом профиля (Profiling) для контроля поведения и выявления аномалий.

- Продвинутые модели определения происхождения риска (Risk Derivation) и количественной оценки риска (Risk Scoring) для выявления потенциальных правонарушений в процессе всего жизненного цикла клиента.

Интегрированный Business Intelligence

Новые приложения OFSA имеют соответствующую связку с приложениями BI, которые предоставляют преднастроенную отчетность, интерактивные панели и аналитические возможности, прединтегрированные с основным приложением. Данные приложения предоставляют информацию и контент на основе ролей пользователя по компании, что значительно снижает стоимость владения. Примеры таких приложений включают:

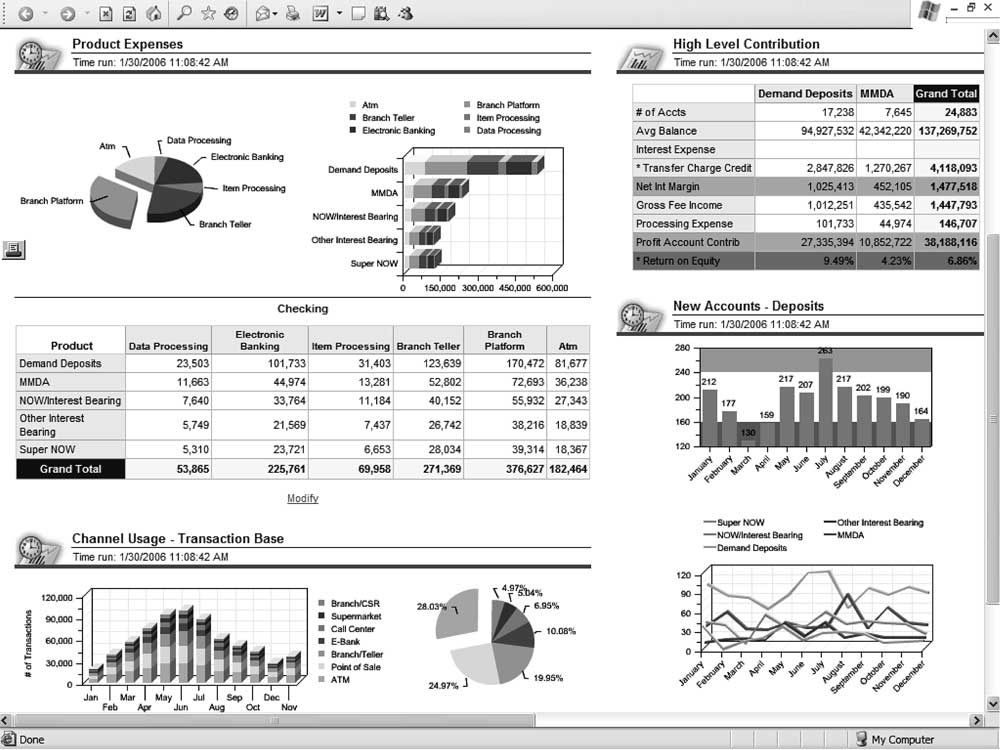

- Oracle Financial Services Profitability Analytics (см. рис.4 );

- Oracle Financial Services Asset Liability Management Analytics.

Данные приложения используют Oracle Business Intelligence Enterprise Edition (OBIEE), лидирующую BI-платформу. OBIEE обеспечивает общий интерфейс для создания отчетности и проведения анализа по всему комплексу приложений.

Технологические основы

Для того, чтобы вычислить доходность по миллионам клиентов, необходимо иметь мощные реляционные технологиии; чтобы получить хорошее время отклика и легко управлять данными вам необходимы OLAP и MOLAP-технологии, и наконец, для обеспечения распределения информации в правильные руки требуются сложные и мощные BI-возможности.

Oracle имеет широкий и полномасштабный арсенал передовых технологий, которые мы объединяем для управления приложениями Oracle Financial Services Analytical Applications.

Мы берем на себя задачу объединения данных технологий, чтобы клиенты не имели с этим затруднений. Унифицированная архитектура приложений комбинирует в себе следующие компоненты (см. таб.1 )

Структура финансового подразделения

Oracle имеет единый дивизион, работающий исключительно в отношении развития аналитических приложений в финансовой индустрии. В июне 2007 года Oracle объединил все свои активы в части финансовых услуг и создал глобальную бизнес-единицу. Такие решения как: PeopleSoft, Reveleus, OFSA, Siebel и Hyperion были объединены глобальным экспертным центром. В состав данной команды вошли специалисты, годами накапливавшие опыт работы с данными продуктами, а также практики индустрии из таких компаний как: Morgan Stanley, Goldman Sachs, Fair Isaac, Citigroup и др.

Обширное многообразие знаний, объединенные с накопленным в процессе более чем 500 внедрений опытом, дает нам беспрецедентное знание финансовой индустрии.

Рис 4. Oracle Financial Services Profitability Analytics

Как часть создания Financial Services Global Business Unit и подчеркивая наши обязательства перед клиентами данной индустрии, Oracle одобрил значительные вложения во все перечисленные выше продукты.

Таблица 1

Рис. 5. Премиущества Oracle Financial Services Analytical Applications

Заключение

В наше нестабильное время финансовая индустрия продолжает оставаться весьма конкурентоспособной, чрезвычайно регулируемой и контролируемой. Наличие надлежащей информации, доступной для принятия правильных решений в соответствии с задачами бизнеса, сейчас более важно, чем когда-либо.

Подписаться

Подписаться Читать в телеграм

Читать в телеграм