Биржи

Системы Интернет-трейдинга в России стали появляться после создания на Московской межбанковской валютной бирже (ММВБ) шлюза, позволяющего подключать к торговому комплексу ММВБ брокерские системы сбора клиентских заявок. В настоящее время практически закончены работы по созданию аналогичного шлюза в Российскую торговую систему (РТС) для передачи заявок в систему гарантированных котировок (СГК).

О работах, связанных с организацией доступа систем Интернет-трейдинга в свои торговые системы, объявили также Московская фондовая биржа (МФБ), Санкт-Петербургская валютная биржа (СПВБ) и фондовая биржа «Санкт-Петербург».

Представители бирж считают, что торговые системы готовы к той дополнительной нагрузке, которую принесут брокерские Интернет-системы. А эта нагрузка может быть весьма значительной. В том случае, если шлюзы установят у себя 20 брокеров и у каждого будет хотя бы по 50 инвесторов (а такое количество наверняка появится уже в ближайшие месяцы), это фактически будет означать появление дополнительно 1000 торговых мест, что сравнимо с тем количеством клиентов, которое биржи имеют сейчас. В то же время затраты на повышение «запаса прочности» быстро окупятся.

По словам Генерального директора ММВБ, А.В. Захарова к концу года число брокерских компаний, предоставляющих своим клиентам услуги Интернет-трейдинга достигнет 100. ММВБ приняла решение выделить для брокерских компаний бесплатно 90 экземпляров программы-шлюза в торговую систему, выкупив их у фирмы производителя. Таким образом инвестиции ММВБ составят 450000 долларов США. За счет этих инвестиций биржа рассчитывает существенно увеличить объем торгов. Уже сейчас 24 компанииброкера, использующие Интернет-трейдинг, занимают 41% в общем обороте фондовой секции ММВБ.

Брокеры

Главная особенность Интернет-трейдинга – простота совершения операций. Это позволяет привлечь к работе на фондовом рынке абсолютно новые слои инвесторов (в основном частных и мелких инвесторов), которых пугала сложная процедура работы с брокером и которые не представляли большого интереса для брокера, как клиенты, из-за высоких издержек на их обслуживание. По существующим оценкам брокерские компании, не использующие технологии Интернет-трейдинга, не в состоянии эффективно обслуживать инвесторов, располагающих суммой до $15000.

Именно реальная возможность резко повысить оборот за счет увеличения количества клиентов при незначительном увеличении расходов на их обслуживание стимулирует практически все крупные и средние российские брокерские компании заявлять о намерении в ближайшее время предлагать услуги Интернет-трейдинга для своих клиентов. Эти надежды вполне обоснованы. Например, инвестиционная компания «Алор-инвест», которая недавно подвела итоги полугода реальной работы своих клиентов через Интернет, за время эксплуатации системы переместилась по объему оборотов в секции фондового рынка ММВБ с 20-го на 3-е место.

В компании «Тройка-Диалог» полагают, что уже сейчас более 1000 ее клиентов могли бы переключиться на торговлю через Интернет.

По оценкам инвестиционной компании «Атон» в России есть несколько миллионов человек, готовых вложить в ценные бумаги до $1000, эффективно обслуживать которых можно будет только через Интернет.

Последнее совещание по проблемам Интернет-трейдинга, которое проходило на ММВБ, собрало более 170 человек из 120 организаций. Это показывает беспрецедентный интерес к данному вопросу со стороны участников фондового рынка.

Разработчики

Насколько технология Интернет-трейдинга окажется привлекательной для инвесторов зависит от того, какие технологические решения будут им предложены.

Рассмотрим перечень основных функций, которые должны быть реализованы в системах Интернет-трейдинга:

- выставление заявок на покупку/продажу ценных бумаг;

- автоматический контроль заявок на соответствие лимитам;

- мониторинг состояния портфеля в режиме реального времени;

- получение обезличенной информации о торгах на биржах в режиме реального времени;

- обеспечение защиты информации и аутентификации клиента;

- администрирование клиентов брокером;

- управление лимитами и контроль заявок со стороны брокера;

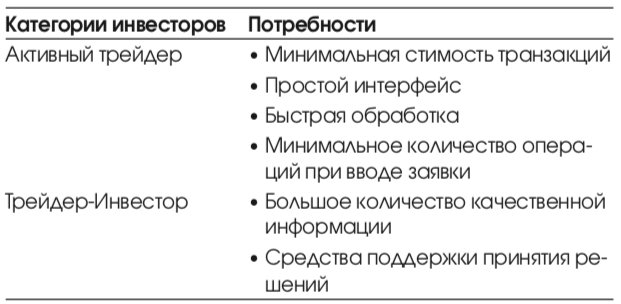

- взаимодействие с учетными системами брокера (back office, система управления рисками). Кроме того некоторые компании предлагают специальные версии, ориентированные на ту или иную группу инвесторов, предъявляющих специализированные требования к торговым системам.

Несмотря на то, что внешне системы Интернет-трейдинга выглядят одинаково, набор функций, заложенных в них, может сильно отличаться. Например, брокер может кредитовать своих клиентов ценными бумагами, то есть реализовать режим маржинальной торговли, или предоставить клиенту возможность управлять счетами нескольких юридических лиц, менять комиссию для активных трейдеров и т.д. Правила работы могут меняться, поэтому система не должна быть жесткой, иначе брокер будет постоянно обращаться к разработчику. Эта проблема решена, например, в системе NetInvestor компании МФД-ИнфоЦентр за счет наличия внутреннего языка описания сценариев (Dscript). Язык с одной стороны очень прост, с другой – позволяет брокеру настраивать систему под свои нужды и задачи, в частности – менять логику работы баз данных и при этом не требует знания языка SQL.

Другой проблемой, специфичной для России, является качество связи в регионах. Для ее решения в системе NetInvestor для передачи данных инвестору о торгах на бирже, которые создают основную нагрузку на каналы связи, используются системы компьютерного вещания на базе спутниковых или радио каналов. В этом случае инвестор использует Интернет только для передачи своих заявок на биржу, что не требует постоянного подключения к Интернет и процедура возможна при любой скорости соединения.

Среди систем, получивших одобрение специалистов ММВБ – Remote Trader (Гута банк), AlorTrade (Алор – Инвест), QUIK (Сибирская межбанковская валютная биржа), система Нижегородской межбанковской валютной биржи, WEB2L (СМА), Инвестор (Инист), NetInvestor (МФД-ИнфоЦентр).

Одна из серьезных проблем заключается в том, что большое количество инвестиционных компаний ведут разработку систем Интернет-трейдинга самостоятельно, «под себя».

В настоящее время на российском рынке отсутствуют стандарты, которым должны удовлетворять системы Интернет-трейдинга по количеству одновременно обслуживаемых клиентов, надежности, задержкам в передаче заявок и информации о сделках и т.д.

Можно достаточно быстро разработать систему Интернет-трейдинга, рассчитанную на обслуживание 30 – 40 клиентов, но системы, предназначенные для работы с 1000 и более пользователями в режиме реального времени при достаточно интенсивном информационном потоке с биржи, требуют тщательного проектирования, тестирования и профессионального подхода к разработке программного обеспечения в целом. Использование систем, сделанных «на коленке», может привести к тому, что при увеличении количества клиентов у брокера и повышении интенсивности их работы, система может оказаться полностью неработоспособна. С такой проблемой столкнулись многие компании в США. Зачастую возникает противоречие между стремлением заявить о предоставлении услуг Интернет-трейдинга и возможностью обеспечить стабильный сервис при пиковой нагрузке. Это приводит к необходимости дорабатывать систему «на ходу». В США это явление получило название «ковбойской психологии».

Еще одной общей тенденцией является стремление брокеров обеспечивать для своих клиентов функционально полный сервис, связанный с предоставлением не только возможности торговать, но и получать исчерпывающую информацию о ходе торгов на других площадках и биржах, новости, аналитические данные. Важным моментом является также стыковка в реальном времени с различными пакетами технического анализа.

Все это приводит к возникновению альянсов между on-line брокерами и информационными агентствами, которые являются профессиональными распространителями финансовой информации. Безусловно оптимальным вариантом в этом случае является наличие единого терминала для торговых операций и информационного обеспечения. Такой сервис предоставляется, например, в системе NetInvestor, хотя опыт нашего агентства показывает, что возможны и другие варианты, например, использование системы Alor-Trade вместе с терминалом Dixi+ в компании Алор-Инвест.

Клиенты

Одна из причин бурного развития Интернеттрейдинга в России заключается в том, что после кризиса на рынке появилось очень большое количество инвесторов, располагающих небольшими суммами денег и желающих получать постоянную прибыль от своих вложений, но не упускать контроля над ними. Интернет-трейдинг может быть даже больше востребован в России чем в Америке, поскольку людей, желающих самостоятельно принимать решения, у нас относительно больше.

Другая причина – упрощение процесса заключения сделок, что привлекает инвесторов, ранее не работавших на рынке.

Для тех инвесторов, которые не хотят непосредственно выполнять торговые операции через Интернет, системы Интернет-трейдинга могут предоставить расширенный информационный сервис. Инвестор в режиме реального времени может наблюдать за состоянием своего портфеля, а приказы брокеру отдавать как раньше – по телефону.

Кроме того простота заключения сделок не означает, что упрощается процесс принятия инвестиционного решения. Если какую-то инвестицию легко осуществить, это еще не превращает ее в хорошую инвестицию. И если инвесторы не будут подготовлены к пониманию данного факта, это может вызвать обратный процесс их ухода с фондового рынка. Поэтому при продвижении технологий Интернет-трейдинга необходим взвешенный подход, который не порождал бы у непрофессиональных участников рынка ложных представлений. Это относится не только к процессу инвестирования, но и к раскрытию информации о технологических параметрах предлагаемых систем – надежности, быстродействию и т.д.

Например, в США сейчас рассматривается целый комплекс проблем в отрасли on-line торговли ценными бумагами, связанный со следующими факторами:

- неподготовленностью брокерских компаний к резко возросшему количеству клиентских счетов;

- задержками в исполнении приказов инвесторов;

- непредоставлением услуг по торговле в пиковые часы;

- неадекватной работой служб технической поддержки;

- формированием нереальных ожиданий у инвесторов при проведении агрессивной рекламной компании брокерами.

Один из аналитиков, изучающих практику работы крупнейших американских on-line брокеров, утверждает: «Реальность такова, что каждый сайт ломается примерно по разу в неделю». Таким образом технологические проблемы могут быть связаны со значительными ценовыми рисками для клиента в условиях колебания цен.

Актуальность этих проблем привела к признанию необходимости раскрытия правдивой информации о технологиях и услугах. Эта цель может быть достигнута наилучшим образом за счет формирования обязательных стандартов раскрытия информации, которые предусматривают унифицированное сравнение характеристик эффективности технологий и процессов обслуживания клиентов.

Кроме того предполагается обязать on-line брокеров раскрывать информацию, связанную с количеством и продолжительностью сбоев, о задержках в исполнении заявок по причине сбоев, о действиях, предпринимаемых для ликвидации или предотвращения таких сбоев.

Существует единственный путь в преодолении «разницы ожиданий» у брокеров и их клиентов. Это улучшение осведомленности инвесторов. Как сказано в обзоре on-line брокерских услуг Билла Бернхема, деньги, направленные на улучшение инфраструктуры on-line-брокеров, «будут потрачены напрасно, если on-linе-брокеры не будут прилагать усилий к информированию своих клиентов и к четкому определению планки их ожиданий... в конечном счете, мы убеждены, что большинство проблем в обслуживании клиентов, которые возникают у on-line-брокеров, имеют первопричиной неспособность компаний должным образом обучить своих клиентов принципам функционирования рынка, а также сообщить им об ограничениях online торговли и собственных систем».

Российский рынок услуг Интернет-трейдинга находится в самом начале пути, но в то же время темпы его развития говорят о том, что многие из проблем, перечисленных выше, скоро будут актуальны и для нас.

В то же время выгоды от широкого внедрения систем Интернет-трейдинга несоизмеримо больше по сравнению с теми издержками, которые могут возникнуть при их эксплуатации, особенно при своевременном обсуждении потенциальных проблем и выработке механизмов их разрешения.

Технологические основы Интернет-трейдинга

Система Интернет-трейдинга – это комплексная система, позволяющая брокерским компаниям предоставлять своим клиентам весь комплекс услуг по торговле ценными бумагами и другими финансовыми инструментами через Internet.

Как работает система Интернет-трейдинга?

Система Интернет-трейдинга устанавливается в банке или финансовой компании, которая работает на одном или нескольких рынках (государственные и корпоративные ценные бумаги, валютный, срочный рынок, векселя и т.д.). Организаторами рынка являются биржи или группы компаний (внебиржевой рынок). При этом финансовые компании, которые имеют непосредственный доступ к рынку (доступ к торговым системам бирж или внебиржевым торговым системам) выступают в качестве брокеров. Все остальные компании имеют доступ к рынку только через брокеров и имеют статус инвесторов.

Традиционная схема взаимодействия брокера и инвестора подразумевает их общение по телефону, в ходе которого брокер называет клиенту текущие цены на рынке, а клиент дает заявки на покупку или продажу. Полученные заявки брокер вводит в торговую систему с соответствующего биржевого терминала, установленного у него.

Система Интернет–трейдинга предназначена для автоматической подачи заявок инвестором непосредственно в торговые системы бирж, а также для мониторинга состояния своего портфеля в режиме реального времени. Естественно, что при этом все операции клиент совершает только в пределах лимитов, установленных для него брокером. Таким образом брокер по-прежнему остается необходимым звеном, определяющим порядок работы клиента на рынке.

Система должна обеспечивать весь комплекс операций, необходимых для управления клиентами со стороны брокера: администрирование клиентов,отслеживание и управление лимитами, связь с back office, организация электронного документооборота с клиентами и т.д.

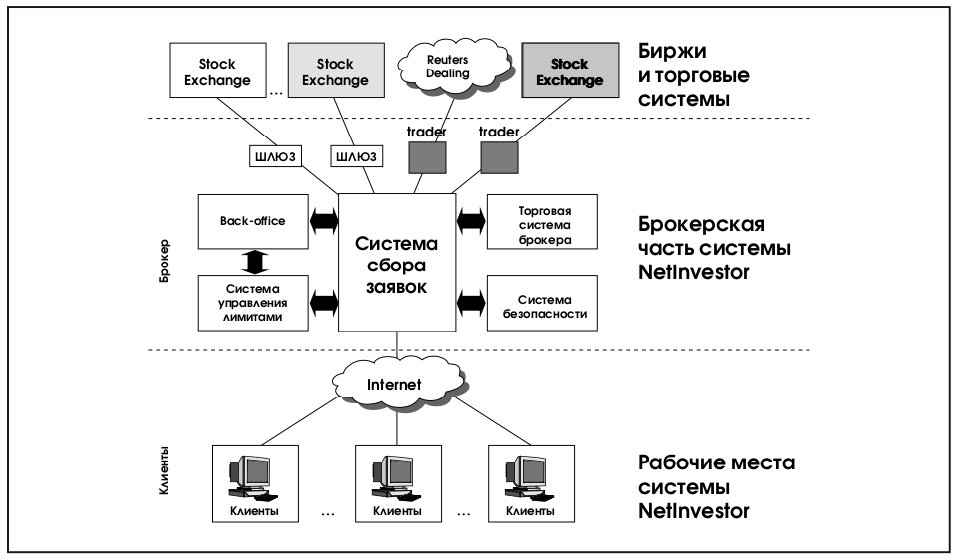

Система состоит из следующих элементов:

1.Шлюзы в торговые системы бирж.

2. Автоматизированный комплекс брокерской компании, включающий в себя:

- систему сбора заявок;

- систему управления лимитами;

- систему безопасности.

3. Рабочее место брокера.

4.Рабочие места клиентов.

Общая схема системы Интернет-трейдинга, включающая все ее компоненты, представлена на рисунке 1.

Рассмотрим подробнее все элементы системы.

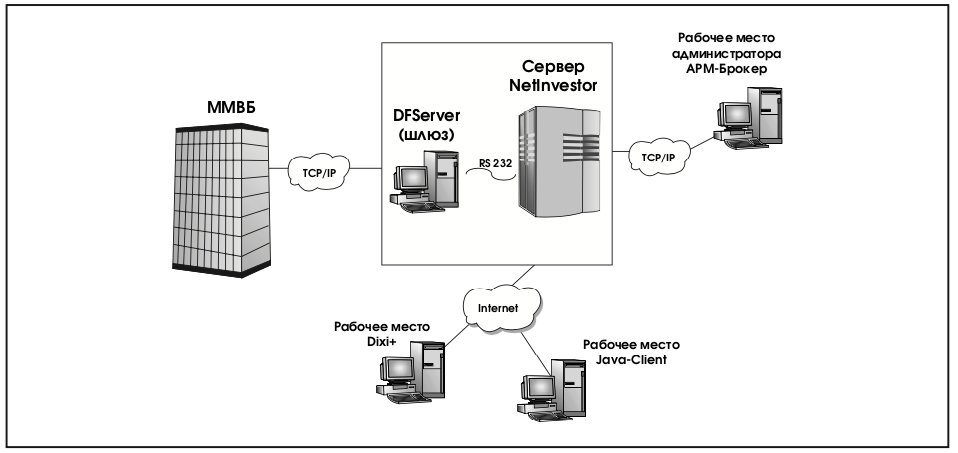

Шлюзы с торговыми системами и биржами

Шлюзы в торговые системы бирж это программно-аппаратные комплексы, предназначенные для автоматического обмена информацией между брокером и торговой системой биржи. Как правило шлюз представляет собой компьютер, находящийся у брокера и подключенный к выделенной корпоративной сети биржи. По соображениям безопасности многие биржи требуют, чтобы обмен информацией с этим компьютером осуществлялся только через COM-порт и не был подключен к локальной сети компании, в которой он установлен. Схема подключения шлюза выглядит как показано на рис.2.

Некоторые биржи или торговые системы еще не имеют автоматических шлюзов с торговыми системами. В этом случае передача заявки, полученной от клиента, может осуществляться трейдером с терминала соответствующей биржи.

В общем случае системы Интернет-трейдинга могут не иметь подключения к биржам или внешним торговым площадкам торги осуществляются в рамках локальной группы клиентов одного брокера. То есть каждый клиент может торговать не со всеми участниками рынка или биржи, а только с клиентами своего же брокера. Это вполне оправданно, если количество клиентов у одного брокера достаточно велико.

В этом случае появляется необходимость в блоке «Торговая система брокера», показанном на рис.

1. Данный функциональный блок выполняет следующие функции:

- формирует очереди заявок;

- осуществляет поиск встречных заявок и заключение сделок.

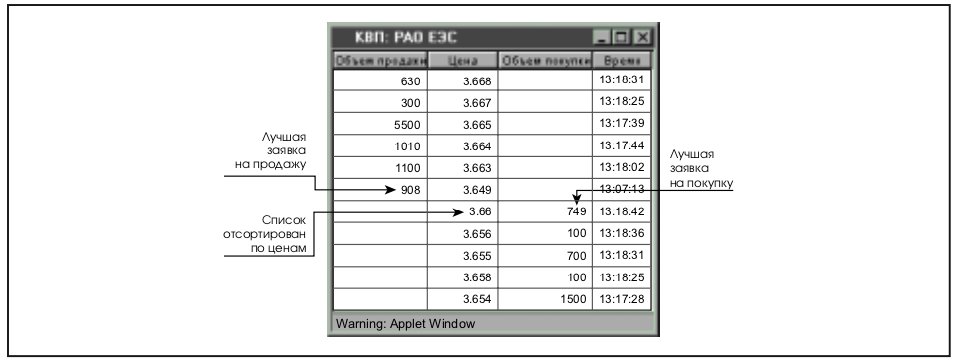

Формирование очереди заявок показано на рис. 3.

Фактически торговая система брокера функционирует аналогично торговым системам бирж.

Система сбора заявок

Система сбора заявок является ключевым элементом системы Интернет-трейдинга и обеспечивает организацию процесса взаимодействия брокера и клиента, брокера и биржи, а также других подсистем брокерского комплекса.

В эту систему входят следующие элементы:

- контроллер прикладного протокола обмена данными с клиентом;

- сервер приложений, обеспечивающий генерацию запросов к базе данных, на основании сообщений, полученных от клиента;

- сервер баз данных;

- контроллер прикладного протокола обмена данными с биржами и торговыми площадками;

- Web-сервер для поддержки Java клиентов.

В качестве транспортного протокола передачи данных между клиентом и брокером используется стандартный протокол TCP/IP, однако, с точки зрения функциональности и надежности взаимодействия клиента и брокера большое внимание должно быть уделено протоколу прикладного уровня.

Прикладной протокол должен обеспечивать:

1. Адресность сообщений и маршрутизацию при обмене сообщений между клиентами.

2. Надежность доставки на прикладном уровне, которая обеспечивается получением подтверждений от всех звеньев, по которым проходит сообщение (например, при разрыве связи между брокером и биржей, клиент должен быть корректно извещен о невозможности доставки его сообщения на биржу, несмотря на то, что оно успешно получено брокером).

3. Максимально компактный формат передачи информации, запросов к базам данных и т.д. для минимизации траффика между брокером и клиентом и снижения требований к пропускной способности Интернет-каналов.

4. Поддержку бродкастинговых сообщений.

Вся информация в торговой системе делится на две части:

1. Информация о ходе торгов (котировки, сделки), одинаковая для всех.

2.Персонализированная информация, связанная с заявками, портфелем и лимитами конкретного инвестора, а также текстовые сообщения, посылаемые клиентами друг другу.

Информация второго типа должна передаваться в виде адресных сообщений, предназначенных конкретному получателю, а информация первого типа в виде широковещательных сообщений, передаваемых один раз и доставляемых всем клиентам одновременно.

Для передачи информации первого типа могут применяться технологии, апробированные на информационном рынке, в частности, технологии широкого вещания через спутниковые и эфирные каналы (рис 4).

В этом случае клиент использует специальное приемное устройство, подключаемое к компьютеру, через которое получает весь основной информационный поток, дающий основную нагрузку на каналы связи. Таким образом Интернет используется только для приема персонализированной информации и отправки заявок. Это позволяет клиенту использовать низкоскоростное подключение к Интернет, что особенно актуально для регионов. Возможность использования таких систем реализована, например, в системе Интернет–трейдинга «NetInvestor».

Управление лимитами и рабочее место брокера

В соответствии с общей схемой работы, брокер должен контролировать операции, выполняемые клиентами. Управление клиентами включает в себя функции, которые выполняются в двух режимах: автоматическом и ручном.

В автоматическом режиме выполняется контроль заявок на соответствие лимитам и изменение лимитов при совершении сделок или изменении цен на рынке.

В ручном режиме выполняются следующие функции:

- регистрация клиентов и работа с клиентской базой;

- управление лимитами клиентов;

- мониторинг клиентских заявок;

- разграничение прав доступа;

- ввод заявок от имени клиента, в случае проблем со связью у клиента;

- обеспечение работы субброкеров.

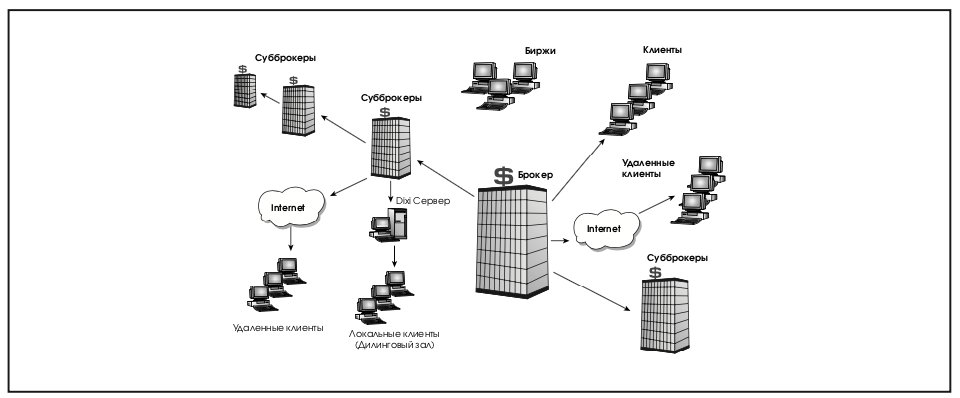

Последний пункт (Обеспечение работы субброкеров) связан с тем, что клиентом брокера может являться другой брокер, имеющий свою клиентскую базу. Субброкер имеет возможность управлять своими клиентами в пределах лимитов, открытых на него основным брокером. Эта схема может строиться иерархически, как показано на рис. 5.

Для реализации вышеперечисленных «ручных» функций в системе должно быть предусмотрено автоматизированное рабочее место брокера, где находится исчерпывающая информация обо всех клиентах и их действиях.

Правила проведения автоматизированных операций по управлению клиентами, их заявками, лимитами и т.д. составляют внутреннюю бизнес-логику системы. На практике правила работы системы очень часто меняются, поэтому очень важно предложить такие технологические решения, которые не требовали бы переделок системы при каждом изменении торговых схем или при появлении новых активов.

Примером такого технологического решения является наличие внутреннего языка программирования Dscript в системе Интернет-трейдинга «NetInvestor». Основная функция языка – описание алгоритмов работы системы по обработке информации и передаче ее для администратора и клиентов.

Все алгоритмы работы системы, связанные с правилами работы брокера, реализованы на языке Dscript, что обеспечивает большие возможности по адаптации системы без внесения изменений в ядро.

Кроме того в языке Dscript реализованы многие возможности, которыми не обладает, например, PL/SQL (в частности реализован аналог функций SELECT, которые не появились в Oracle 8, и другие полезные функции).

Подключение команд может производиться «на ходу».

Используя Dscript пользователь может самостоятельно, без обращения к разработчикам, настраивать систему под изменяющиеся правила работы.

Торговые и учетные системы

Помимо систем, предназначенных для осуществления торговых операций, в компании брокера есть учетные системы, которые выполняют следующие функции:

- ведут учет денежных средств, поступивших на счет клиента;

- ведут учет акций, которые есть у каждого клиента в депозитарии;

- готовят различные отчеты и т.д.

Для успешного функционирования систем Интернет-трейдинга необходимо обеспечить взаимодействие с этими системами, которое заключается в передаче определенной информации между торговыми и учетными системами. Например, перед началом торгового дня необходимо получить из учетной системы всю информацию о состоянии портфелей клиентов. В течение дня также может потребоваться обновление этой информации при поступлении денежных средств на счет клиента и в других случаях. С другой стороны вся информация об операциях, проводимых клиентом и состоянии его портфеля, должна передаваться в учетную систему для последующего отражения на банковских и депозитарных счетах клиента.

В зависимости от технологии работы брокера это взаимодействие может осуществляться в режиме on-line, с установленной периодичностью или по запросу оператора.

В настоящее время брокерские компании оснащены самыми различными программами бэкофиса, поэтому система Интернет-трейдинга должна иметь универсальный интерфейс для взаимодействия с ними.

Возможны следующие способы организации взаимодействия между системами:

- Генерация SQL запросов со стороны системы Интернет-трейдинга к базам учетной системы или наоборот. Применение данного способа наиболее эффективно в том случае, если имеется описание структур таблиц баз данных. В состав систем также могут входить специальныо подготовленные модули, реализующие наиболее типовые запросы.

- Организация взаимодействия через файлы обмена. Фунции экспорта/импорта файлов заданного формата являются обязательными для всех систем Интернет-трейдинга.

Сервер безопасности

Ключевым элементом в системе безопасности Интернет-трейдинга является электронно-цифровая подпись (ЭЦП).

ЭЦП является аналогом собственноручной подписи. В соответствии с ГОСТ Р 34 10-94 ЭЦП – это данные, добавляемые к блоку данных или полученные в результате его криптографического преобразования, которые позволяют приемнику данных удостовериться в целостности блока данных и подлинности источника данных, а также обеспечить защиту от подлога со стороны приемника данных.

ЭЦП жестко увязывает в одно целое содержание документа и секректный ключ для формирования ЭЦП и делает невозможным изменение документа без нарушения подлинности данной подписи.

Проверка ЭЦП осуществляется с применением открытого ключа, который представляет собой цифровую последовательность, не являющуюся секретной, но однозначно связанную с секретным ключом для формирования ЭЦП.

Секретный ключ может быть привязан к различным носителям:

- дискета, защищенная от копирования;

- смарт карта;

- HASP и др.

Компьютер клиента должен иметь устройства для считывания информации с соответствующего носителя.

При получении данных система сбора заявок передает данные на сервер безопасности, который производит расшифровку и проверку подписи и в случае успешного проведения этих операций возвращает сообщение для последующей обработки.

Компания или банк, в котором устанавливается система Интернет-трейдинга, должен организовать у себя работу Администрации электронноцифрового документооборота (ЭЦД). В обязанности Администрации ЭЦД входит:

1.Подключение пользователя к системе ЭЦД. 2.Осуществление ключевого управления, в том числе:

- проводить генерацию секретных ключей;

- проводить регистрацию и хранение открытых ключей;

- заверять список открытых ключей своей

ЭЦП и предоставлять его пользователям;

- осуществлять плановую и внеплановую замену ключей пользователей.

3. Официально объявлять конкретный ключ пользователя недействительным.

4.Удостоверять подлинность ЭЦП (на основании доверенности) и т.д.

В качестве базового варианта реализации ЭЦП и шифрования может использоваться разработка МО ПНИЭИ «Верба». Для минимизации стоимости рабочего места могут применяться собственные реализации алгоритмов ЭЦП и шифрования. Легитимность применения таких систем зависит от договоров о применении ЭЦП, которые брокер заключает с клиентами.

В ряде систем Интернет-трейдинга, в частности в системе NetInvestor, брокер имеет возможность использовать для части клиентов одну систему, а для другой части – другую. При значительном увеличении количества клиентов может быть установлено несколько криптосерверов с автоматической балансировкой загрузки между ними.

Система криптозащиты шифрует и подписывает каждое сообщение между клиентом и ядром системы (в обе стороны), включая все подтверждения о получении данных, и между рабочими местами брокеров и ядром системы.

Все рабочие места и модули системы должны вести журналы транзакций, куда вводится информация, в том виде, в котором поступает (с ЭЦП и в шифрованном виде). Это дает возможность однозначно разрешать все конфликтные ситуации.

Рабочее место клиента системы Интернет–трейдинга

Автоматизированное рабочее место (АРМ) клиента системы Интернет-трейдинга может быть реализовано в двух вариантах:

1.Специализированное программное обеспечение, устанавливаемое на компьютере в офисе клиента и реализующее архитектуру «клиент – сервер».

2.Построение АРМ клиента по технологии Java или ActiveX, что исключает установку программ и требует только наличия стандартного проводника.

Рассмотрим достоинства и недостатки описанных вариантов.

Второй вариант накладывает достаточно жесткие ограничения на размер апплета, а, следовательно, ограничивает функциональность клиентского ПО. С другой стороны обеспечивает мобильность пользователя, то есть возможность торговать с любого компьютера, а не только с того, на котором установлен клиентский терминал. При использовании Java технологии невозможно обращение к носителям, на которых записан ключ ЭЦП. Смарт карты, дискеты недоступны для Java апплета. Кроме того не существует сертифицированных криптосредств, реализованных для применения в Java апплетах.

Таким образом выбор технологии работы во многом является выбором и брокера и клиента.

АРМ клиента должен выполнять следующие базовые функции:

- выставление заявок через Интернет;

- мониторинг состояния портфеля и лимитов в режиме on-line;

- возможность одновременной работы на нескольких рынках;

- получение полного информационного сервиса в виде информации о торгах на всех российских торговых площадках в режиме реального времени, а также новостных лент, информации о внебиржевых рынках и рынке FOREX;

- выставление стоп-ордеров;

- оповещение о достижении параметрами рынка определенных уровней;

- полное графическое отображение информации с применением графиков различных типов;

- реализацию схемы доверительного управления, когда один из клиентов по доверенности управляет счетами нескольких клиентов;

- организацию в режиме реального времени связи с системами технического анализа (MetaStock, SuperCharts);

- защиту информации и аутентификацию клиента;

- возможность обмена сообщениями с другими клиентами системы.

Базовым вариантом передачи информации клиенту является Интернет. В то же время при получении большого объема информации с различных бирж и от информационных агентств для клиента может потребоваться канал с большой пропускной способностью, что представляет собой проблему, особенно в регионах.

В то же время при использовании специализированного терминала можно применять различные каналы получения информации, основанные на принципе компьютерного вещания (рис. 4):

- спутниковые каналы;

- эфирное вещание.

Системы компьютерного вещания могут использоваться для доставки информации, одинаковой для всех клиентов: ход торгов, котировки и сделки, новости и т.д. При этом Интернет используется только для доставки персонализированной информации и передачи заявок, что требует минимальной пропускной способности канала.

Клиентом брокера или субброкера может являться дилинговый зал, то есть место, где установлено большое количество АРМ’ов клиентов. Обслуживание таких клиентов также должно быть оптимизировано. В качестве примера может служить система «NetInvestor».

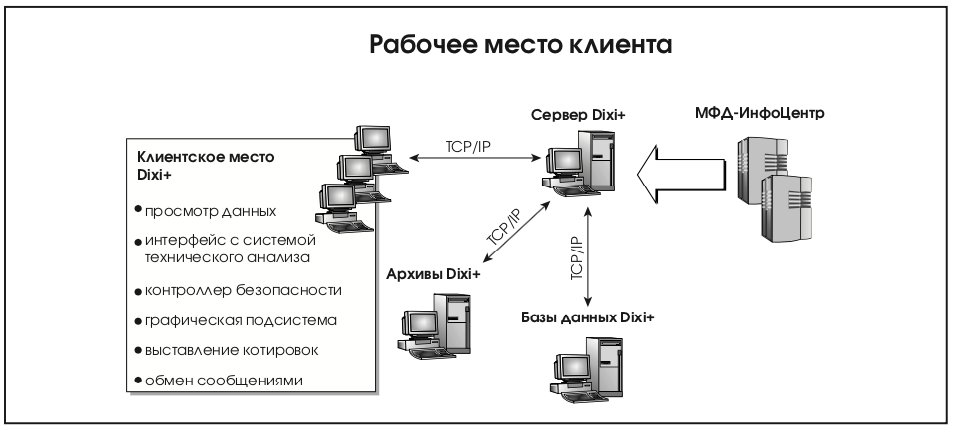

Построение рабочих мест клиентов на базе специализированных терминалов «NetInvestor» предусматривает возможность установки в локальной сети организации неограниченного количества рабочих мест. При этом на одном из компьютеров устанавливается специальная программа «Dixi server», которая поддерживает соединение с автоматизированным комплексом брокерской компании и осуществляет передачу данных на рабочие места, выполняющие интерфейсные функции. Таким образом при наличии у клиента N рабочих мест информационный поток, передаваемый от брокера к клиенту в N раз меньше, чем при использовании независимых рабочих мест. Архитектура системы приведена на рис. 6.

Выше отмечалась необходимость полного информационного сервиса для клиента, включающего получение в режиме реального временми различной информации со всех торговых площадок и внебиржевого рынка, а также новостной информации. Однако, брокер может передавать клиенту только информацию с тех бирж, к которым он подключен через автоматизированные шлюзы (рис. 1). Для передачи клиентам другой информации, брокер должен вступить в альянс с одним из информационных агентств, специализирующихся на обслуживании участников финансового рынка.

В этом случае клиент будет получать часть информации от своего брокера, а часть информации от агентства. При этом разработчики системы Интернет–трейдинга должны предусмотреть возможность поддержки одновременно двух соединений клиента с различными источниками данных, а также совместимость форматов данных. Только в этом случае клиент получит полноценный информационно-торговый терминал.

Примером такой реализации является система NetInvestor компании МФД-ИнфоЦентр, являющейся одновременно и информационным агентством и разработчиком системы Интернет-трейдинга.

Программно-аппаратная платформа

Системы Интернет-трейдинга могут быть реализованы на различных программно-аппаратных платформах. Современный уровень развития фондового рынка в России пока, к сожалению, не дает оснований рассчитывать на десятки тысяч клиентов, использующих систему Интернет-трейдинга у одного брокера.

С другой стороны Интернет-трейдинг предъявляет очень высокие требования к быстродействию и надежности системы, а возможность увеличения количества клиентов должна обеспечивать возможность быстрого масштабирования.

Поэтому наиболее приемлемыми для реализации таких систем являются UNIX решения с использованием рабочих станций, позволяющих обеспечить кластерные решения, быстрое наращивание производительности.

Наш опыт реализации ядра системы «NetInvestor» на базе ОС «Solaris» на рабочих станциях SPARC с использованием СУБД «Oracle» полностью подтверждает сказанное выше.

Подписаться

Подписаться Читать в телеграм

Читать в телеграм